借金過多の状態とM&A

今日は、“借金過多の状態とM&A”というテーマです。

これは会社(事業)の借金(負債)が非常に大きな状態になって、苦しい状態になってから、「どなたかに救済してほしい」という事で、売却のご相談を受けることが多々ありますので、そのような場合の売却の可能性について説明いたします。

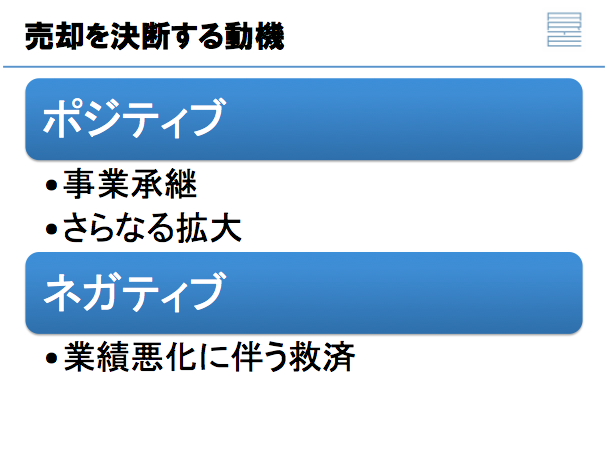

まず経営者やオーナーの方が、売却を検討(決断)する動機について、ポジティブな場合としては事業承継(ご自身はやるだけのことはやったので、あとは引退したい。もっと若い経営者に任せたい。大きな会社に任せたい。)というような場合と、同じような動機かもしれませんが“さらなる拡大”(個人のレベルとしては、上手くビジネスが行ってきたが、例えば店舗を10店舗までにしました。このビジネスを日本全国あるいは世界中に数千店舗に増やしたいといった場合、個人では限界があるので資金力のある会社に買収をしてもらい、1段2段と上の事業展開を考えていくというのはポジティブな売却の動機だと思います。

割合としてはネガティブな方が非常に多くて、先ほどお話ししたように、業績悪化に伴い苦しいので、どこかの会社に救済してほしいというパターンです。

この救済型のM&Aと、ここでは一括りで呼んでおきますが、実行はやはり難しいです。よほど何か特徴のあるものがあれば、業績が悪くてもあるいは負債が大きくても、どこかの企業が引き取るという可能性はありますが、普通に考えてよほど何か光るものがあるのなら、その会社(事業)は利益が出ているはずです。よほど過去の放漫経営で物凄く無駄なお金を使ってしまい“今のビジネスであれば利益は出ているのであるが、負債が多すぎる。この負債を返していては、ほとんど手元にキャッシュが残らない”このような場合は、可能性がありますが、この後、説明いたしますが、法的整理をする過程の中で企業再生ができる場合もあります。

しかし、今は利益が出ているが過去の放漫経営によって借金が過多である。ついでに言えば、借金をしているという事は、お金をその会社に貸している金融機関や債権者がいるわけですから再生をするという、事或いは一部法的整理をするとなると、簡単に言えば借金の棒引きを行うわけです。

例えば、10億円借りているものを、2億円に減らしてもらう。そうすれば会社は回っていく。だから借金を10億円から2億年円の差額の8億円を棒引きするか考えてくれるという事なのです。

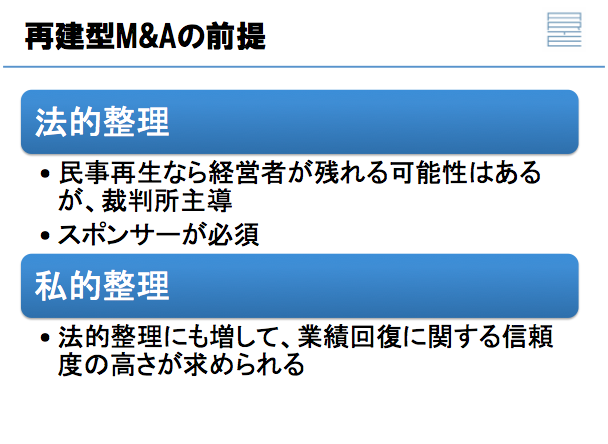

その種類として、“法的整理”と“私的整理”の2種類の方法があります。

法的整理というのは、法律に基ついで「10億円ある借金を2億円に減らしましょう」というものです。事実上、倒産(破産の手続きはこれに当てはまりますが)、つまりは会社を潰してしまうわけです。会社が潰れる時というのは、お金が回らなくなっている訳ですから、負債を返済するのは不可能です。というような状況の時に、破産の手続は口で言ってしまえば簡単です。お金になりそうな物は全部売ってしまって、いくらにもなりそうもないですが現金に替えて、その現金を債権者の方々に少しずつ配当するというやり方です。

この中には、“民事再生”とか“会社更生”といった方法があります。

例えば、みなさんが良くご存じのJALは会社更生を行っております。一旦、法的整理を受けている訳です。裁判所が介入をして借金を棒引きにして再生をしております。

ただし、みなさんがご存じの通りJALがいきなり無くなって、JALの運行している飛行機が飛ばなくなったら、日本全体が困ってしまいますよね。JALはそう簡単には潰せないわけです。

厳しい言い方かもしれませんが、皆さんの会社が明日からビジネスをしなくなったとしても、日本国民は困らないわけです。そのため、そう簡単に会社更生を受けられません。借金をしてしまったらその分の責任を自分でとりなさいという形になります。この類似事例として“民事再生”というものありますが、民事再生も大まかに言えば“会社再生”と同じようなものです。

例えば、ソフトバンクがスポンサーになりグループインしたウィルコムなども民事再生の実例でした。PHSのビジネスをしていた会社ですが、相当数のお客様を集めておいて、業績が悪いからと、いきなりサービスを止めてしまっては、ユーザーの方々への影響は非常に大きなものになります。そのような場合は、会社は残して借金を棒引きして、その後にキッチリとお金出して経営を引き継いでくれるような方がいれば、裁判所も「今潰すよりも、そちらに任せた方が金融機関も少しはお金が返ってくるだろうし、お客様も困らないだろう」といった判断が特別に許された場合にのみ、会社更生や民事再生など法的整理になっても、会社自身は残るといったケースがあります。

しかし、こういったケースは極めて稀です。新聞やニュースを見ているとそのような事例が目につきますが、件数でいうとほとんどないと思って頂いた方が良いです。

では、法的整理は難しいので私的整理という方法は使えないのか?となります。私的整理というのは、裁判所が変わらずに“個別”に金融機関など債権者と交渉していくというやり方ですが、難易度が法的整理よりもっと高いです。

金融機関でも、「お金は返さない」という事になれば、当然社内でその手続きをしなければなりません。

当然お金を貸したがかえってこないのであれば、「その会社に誰がどうして貸したのだ?」と責任を問われることになります。それを法律で法的に整理してしまったら“しょうがない”訳ですが、法律が介在しないで、民間同士で行っていくとなると、法的整理よりも交渉が厳しくなることは想像できるのではないでしょうか。

銀行員の立場でみると、少し理解しやすいかもしれませんが、法律で借金は棒引きになってしまいました。となったら“どうしようもない”ですよね?ですが、交渉をしています、「10億円の借金を2億円にしてください」と言ってきています。といわれても“NO”に決まっていますよね?「できる限りの債権を回収する」というのが彼ら銀行員の仕事ですので、私的整理の方が難易度が高いわけです。

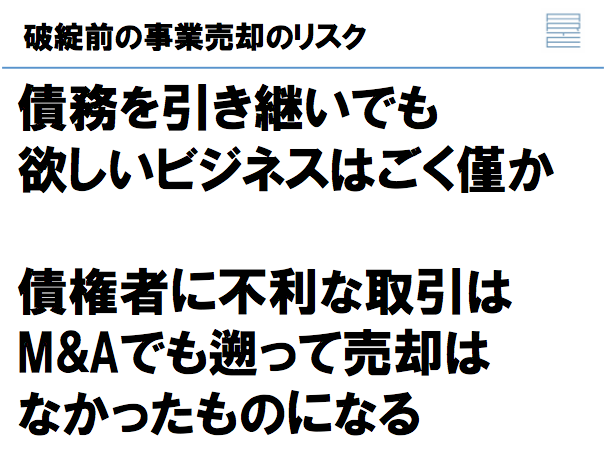

一方で、このようなパターンもあります。ビジネス全体としては厳しいが一部の事業(あるいは店舗)では、しっかりと利益が出ている。その一部分だけ切り取れば事業の継続は可能である。という事は十分にあり得るのです。

その一部分だけ第三者に売却して、残りは潰してしまうという事もありえますが、結構大事なことなのですが、金融機関からすると、この虎の子である最後のキャッシュを生む事業(店舗)を誰かが買ってしまったとなった。その値段が適正価格であればよいのですが、知り合いに安く売ってしまったというような事をすると、他の債権者は一方的に不利になってしまいますので、「知り合いに適当に売りました。安く売ってしまいました。」その後に裁判所が入ってきて、法的整理をするときに、その譲渡を取り消されてしまう可能性があります。このように後になって、その譲渡を裁判所によって取り消されるとなると、騒ぎが非常に大きくなってきます。これをやる場合には法的整理の一環でやっていかないと(裁判所が絡んでいる中で行わないと)非常に難しく、裁判所あるいは管財人と言われる専門家の方が来て、法的整理をする訳ですが、その方が選んだスポンサーであったり、資金を出してくれる方であったり、売却先に譲渡していかないと、非常にリスクが高いことになっていくという事です。

実際問題、まだ稼ぐことができる事業に関しては、外に売却したほうが良いのですが、業績が苦しいオーナーにとってみると、業績の良い事業(良いビジネス)を外に出して(売却して)も、結局残った会社は潰れるしかないのです。会社の借入れをオーナー社長が個人保証をしていると、個人としても自己破産するし、持っていた会社も無くなってしまう(倒産する)という事で、あまり良い事が無いので、実際にこのような決断をされる方は少ないようです。しかし、将来的に潰れてしまうのなら、1年や2年ぐらい粘っていても、続くはずの業績の良いビジネス(社内の1事業)さえも、続かなくなってしまう可能性があります。

例えば、会社全体の業績が悪くなってくると、業績の良い事業の取引先も離れて行ってしまう可能性もありますし、従業員の方々も仕事ができる方々から、辞めていってしまうという事が良くあります。そのような事を考えると、経営者の方は早めに決断をするべきだと思います。

会社の延命をしていく中で、オーナー個人の資産を出すという事は、創業オーナーであれば、仕方がないという事もありますが、個人のお金が無くなると親戚から借りてくる、友人から借りてくるという事も良くあります。しかし、“このお金”を出して、会社が何とかなるものなら良いのですが、大半の場合は、そのタイミングで1000万~2000万円のお金を集めたところで、結果的にはそのお金はすぐに無くなってしまうのです。その結果、親戚や友人にお金を返すこともできなくなってしまう訳です。

要するに、悪影響が拡散する可能性がありますので、最悪のケースはどうなってしまうのか?という事と「どうせ会社も潰れてしまうなら、結果は変わらない」と思うのではなく、早めに手を打つ事も知っておいて頂きたいと思います。

或いは、これからビジネスを始める方、或いは会社を買収される方にもこのようなリスクもあるのだという事を知っておいて頂きたいと思います。

93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-