2021年度 中小企業M&A税制改正。訳わからなかったけど、少しわかったことを説明します。

どうやら準備金の積立で損金算入ができるらしいとか、記事、文章を読んでもさっぱりわかりませんでした。

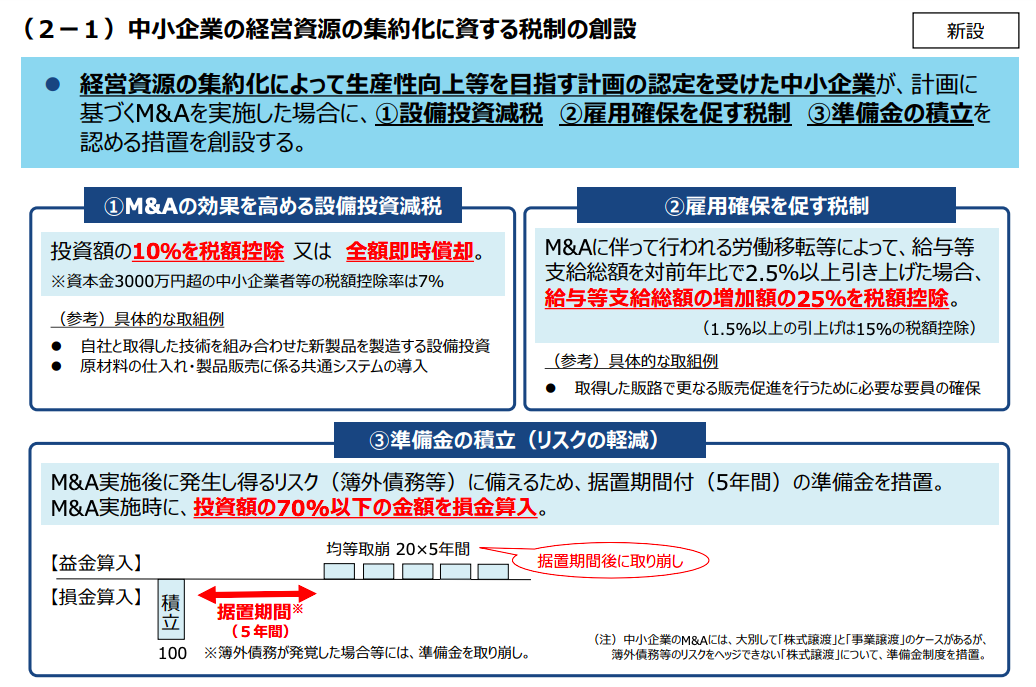

経営財務の記事で、経産省の資料を引用しており、それを見てようやく理解できました。以下の資料のP.27に該当ページがあります。

○令和3年度(2021年度)経済産業関係 税制改正について 令和2年12月 経済産業省

https://www.meti.go.jp/main/zeisei/zeisei_fy2021/zeisei_k/pdf/zeiseikaisei.pdf?fbclid=IwAR0YZ1mbLru_DXZyveSEczqzRI7zEJ6dxhCPtxDrnZ5bErQXvAyod5irukU

以下がそのページです。要点は3つありますが、はじめの2つはM&Aに直接関係はありません。

①はM&A後の設備投資で、例えばシステム導入などがあれば、それを即時償却、10%を税額控除するものです。利益が腐るほどある企業であれば意味はあるでしょうが、私の感覚としては、M&Aも投資、さらに設備投資をして、さらに利益が余るというケースがそうあるとは思えません。これが強いインセンティブになるとすれば、利益が出まくっている企業が対象になりますが、利益出て税金払いたくないから、買収する、という程度の考えで、その後の経営がうまくいくとはちょっと考えづらいです。

②も、M&A後に給与を上げた場合に、増加額の25%を税額控除ということです。買収後、いきなり賃金あげて、それでも利益が残る企業がどれほどあるのかわかりませんが、該当する企業があれば意味はあります。

したがって意味がないとは言いませんが、①、②のメリットを享受できる企業がどの程度あるのか、やや疑問です。

本丸は③でしょう。これは簿外債務に備えるために、投資額の70%までを準備金として積立、それを損金とする方法です。ただし、株式譲渡を想定しているということです。

たとえば10億円で買収をした場合、7億円を準備金とし損金に算入できます。相当利益が余っていれば悪いことではありません。簿外債務がその後発覚しなければ、5年間据え置きで、その後5年間に渡って1.4億円づつ準備金を取り崩し、益金とします。買収後6年後から10年後にこんな利益が毎年出たらどうすんの?と正直思います。そのときには生命保険でも買うことになるのでしょうか。

結局これは税制優遇というよりは課税の繰延、先送りにすぎないのです。多くの節税商品はほぼ先送りしているだけなのですが、この税制も同様です。それだけ簿外債務の危険があるなら、わざわざ株式譲渡を使わずに事業譲渡か会社分割のスキームをつかえばすむことがほとんです。

もちろんまったく意味がないわけではなく、恩恵を受けることができる企業もあるとは思いますが、これがあるから、M&Aがすごく進むという内容には残念ながら見えません。

動画での解説も追加しました。

大原達朗が行うBBT大学での講座93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-