日本政策金融公庫からの融資による資金調達とM&Aによる起業、事業拡大(2018年3月13日改定版)

この記事は2016年1月にアップしたものです。2年ほど時間が経過していますが、このときは、非上場会社、まして、個人がM&Aで事業を買収する際に金融機関から融資を受けるということはほとんどありませんでした。そこで、日本政策金融公庫の融資制度がある、ぜひ利用を検討していただきたい、という記事を書きました。 その後、「金融機関から融資を受け、ご自身3店舗目の美容室を買収で実現した渡部さまインタビュー」(http://ma-japan.info/archives/8839)として、渡部さまの体験談をご紹介したように、個人でも金融機関から融資を受けて、買収をできるようになってきました。 まだまだ非上場会社が融資でM&A、買収をすることは始まったばかりですので、未経験の事業分野を買収する際に、あるいは未経験の事業分野を選んで起業するときに融資で資金調達をする、ということは難易度が高い状況ではあります。しかし、異業種から資金調達した西澤社長の例(http://ma-japan.info/archives/8835)もありますし、これからチャンスが増えていくはずです。 こうしたハードルや逆境を乗り越える方に共通することは、「動いてみる」ことです。頭で考えるだけでなく、計画を持って、金融機関やM&Aアドバイザー会社に行ってみて、足りないものが何なのか、何をすれば目的を達成できるのか、を実感し、さらに動いて要件を満たしていくことです。考えているだけでは始まりません。思い立ったら、即行動。M&Aはスピード勝負の部分も大きいのです。 **

今日は、“日本政策金融公庫からの融資による資金調達とM&Aによる起業”というテーマです。

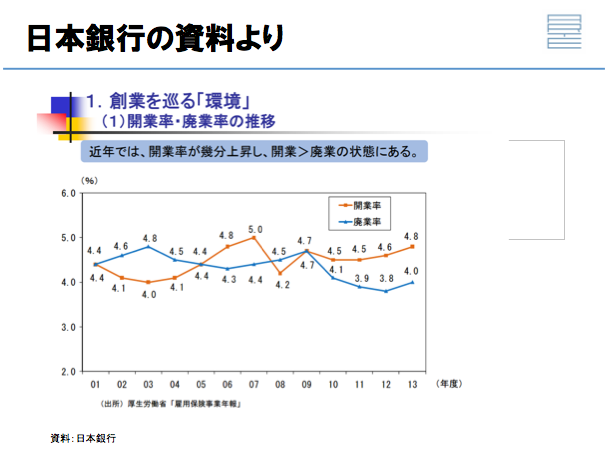

初めに起業とについて少し説明しますが、この資料は日銀が公開しているものです。

ここでは“開業”と言っていますが、要するに会社を興すということです。

その開業ですが、廃業(会社をやめる)の率と比べると、開業の率の方が高くなっています。現在の日本では、多少は独立し開業(起業)しようという方が増えてきているようです。

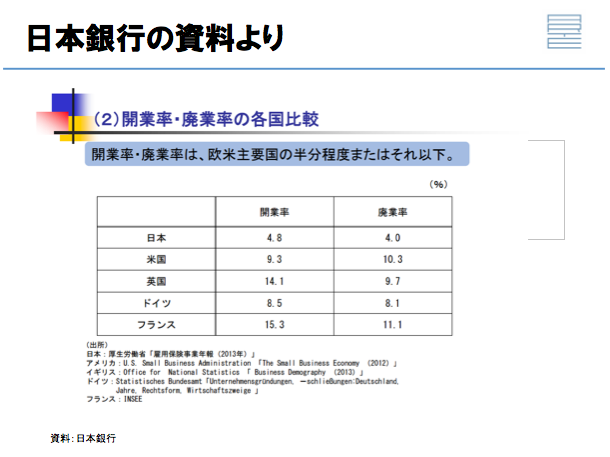

その開業について、国際比較をすると、日本は4.8%となっています。一方で欧米の主要国では、アメリカ9.3%、イギリスは14.5%、ドイツが8.5%、フランス15.3%となっています。各々相応して廃業率も高くなってはいるのですが、やはり欧米の主要国と比べて、日本の開業率というのは低いことが分かります。日本人は将来に対するリスクとして、自分で独立するより大きい会社で働いている方が良いと考えている人が多いのかもしれません。

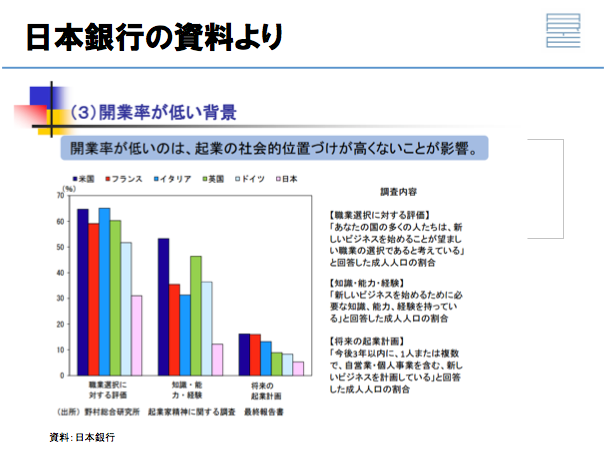

「なぜ日本人は、あまり起業しないのか?」というと、こちらも日銀の資料ですが「要するに社会的位置づけが低い」という事のようです。

起業というのは「そんなにすごい人がやることではない。」、「わざわざリスクを取ってやることではない。」と考えているようです。社会的地位は独立起業している人よりも、企業に勤めている人の方が高いと考えている方が多いようです。これが日銀の分析です。

現実問題として、起業の最大のリスクというのは、私は“将来の不確実性”だと思います。ゼロからビジネスを始めて、1年間そのビジネスを維持するというのは大変なことだと思います。実際に起業して1年以内に廃業せざるを得ない方が沢山いらっしゃいます。

しかし、シニアの方で、例えば60歳で定年になられた方で「年金受給まで、あと5年有ります」といった方が(またこの年金受給開始時期も、今後はどんどん遅くなる傾向にありますので、60歳で定年を迎えても、5年どころか10年は働かなければならないといった状況が想定されます)、そのリスクを下げるために、起業をするがゼロから起業するのは危険だという事で、フランチャイズに加盟される方もいらっしゃいます。

確かにゼロからビジネスを立ち上げる訳ではないので、フランチャイズビジネスのリスクは低いです。しかし、リスクが低ければ低いほど身入り(利益)も少ない訳です。

例えば、システムが非常に良く出来上がっているセブンイレブンのフランチャイズの加入者の方は非常にリスクが低いと思います。セブンイレブンのノウハウや仕入れを使ってビジネスができるわけですからリスクは低い一方、取り分も低い訳です。

そのリスクとリターンのバランスをどのように取っていくかが重要となっていきます。

今は、独立して事業をやっていくよりは、フランチャイズに加盟した方がリスクは低いだろうという感覚をお持ちの方が多いので、定年退職後にフランチャイズに加盟される方が多いのだと思います。私は、これは別に間違っていないと思います。ただし選択肢が少なすぎると思います。

「もう一つ選択肢があるのではないか?」と私は考えています。それがM&Aです。

既に動いているビジネスを買い取って、そのビジネスを引き継いでやっていこうというのがM&Aです。時間をお金で買うのがM&Aです。要するにゼロから何か事業を始めたら、投資額を回収するまでには少なくとも3年とか5年とかかかる訳です。

そうではなくて、既に3年とか5年とか営業を継続している所(事業)を買って、そこをスタート地点としようというのがM&Aなのです。但し問題があります。それは資金です。

資金についてですが、大企業(特に上場企業)については、M&Aのための資金が金融機関から非常に借りやすい状況になっています。ですから、大量にお金を借りてM&Aをすることができる訳です。一方で、上場会社以外の非上場会社で「M&Aをするからお金を貸してください」と言っても、金融機関からお金を借りることができるケースというのは“ほとんど無い”と言われていますし、実際にそのようです。

“運転資金の範囲の中で、お金を借りて一部を使ってM&Aをする”と実際は目的外の使用なので本当はいけないのですが、そのようにしてできる範囲で銀行からお金を借りて、M&Aをしている例もあります。

或いは不動産を持っているので、それを担保に入れて融資を受けてそのお金でM&Aに使おうといったケースも有りますが、「M&Aをするからその融資をしてくれ」といってもなかなか難しいというのが現状です。勿論、私もそう思っております。

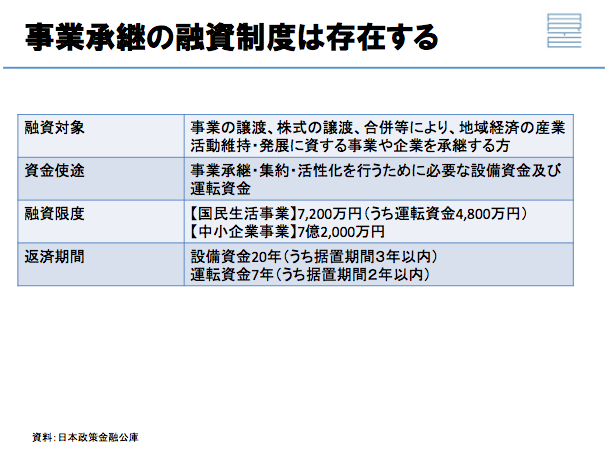

日本政策金融公庫は、事業承継の融資制度というものを持っております。事業承継というのは、ある方からある方に事業を承継しようということですので、要するにM&Aなわけです。しかも、この事業承継融資制度は親族内とは限りませんので、第三者がある方からビジネスを受けることも可能です。

これに対して日本政策金融公庫は、国民生活事業(主に個人事業主の方を対象とした少額の融資の制度)でも上限は7,200万円もあり、中小企業事業(これは個人事業から抜けて、社員が10人、20人、或いは100人ぐらいの中小企業向けなのですが)これに対しては、上限7億2,000万円までの融資制度があります。

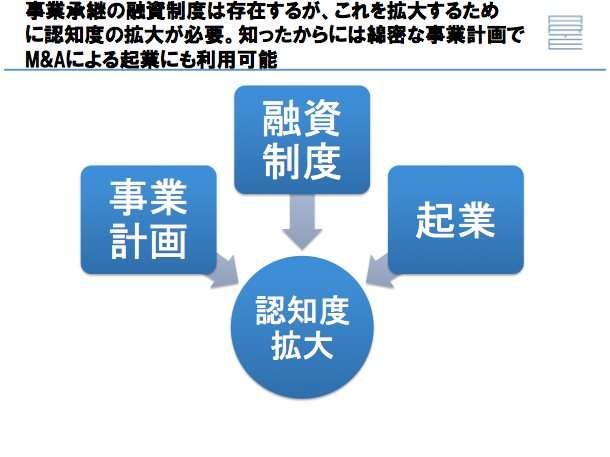

実際にこの融資制度の知名度は高く無くて、ほとんどの方が知らないとのことです。勿論、事業計画に対する審査が有りますので、誰でもお金を借りることができると言う訳ではないのですが、事業承継目的で、融資を受けられる公的な機関があることを知っておいて頂きたいと思います。

彼らは、公的な金融機関で政府系の金融機関で、以前から開業資金を融資しています。新しく独立をしようとする人に対して資金を出している訳です。その際、彼らは何を元に融資の判断しているかと言うと、事業計画を見ているのです。その事業計画も「今までは会社に勤めていましたが、これから事業を始めます」という方の事業計画を見て融資をしている訳ですから、彼らの立場に立ってみると“既にビジネスがあります”という事に対して、事業計画を書いて審査を通して融資をする方が、彼らにとってはリスクが低いに決まっている訳です。

この融資制度には国から予算もついているし、益々事業承継の問題もシリアスになっていくので、彼らも良い融資先があったら融資したいと思っているのに違いないのです。

ですので、この制度を上手く使って頂きたいと思っております。

この制度の認知度が低いというのは、とてももったいないことです。M&Aというのは事業承継の問題を解決するのにも重要なツールですし、シニアの方々が会社を辞められて、新しく事業を始めようとする時にも、フランチャイズの加盟でも良いのですが、それ以外にも既存の事業を買いとってビジネスをしていこうという選択しもあって良いと思います。

そこで、大きな問題であった資金の問題ですが、一部を融資で賄う事が出来れば、選択肢は非常に広がってくるはずですので、この事について、良く知っておいて頂きたいと思います。

勿論、M&Aの資金ということで日本政策金融公庫の支店に行って頂いても構いませんし、或いはいきなり事業計画を持ち込むというのが不安なのであれば、当社にお問い合わせ頂ければ、その間の繋ぎ(紹介)をさせて頂きます。まずは、このような制度があるのだという事を理解して頂ければと思います。彼らに認めてもらえなければ、政府系でない民間系の金融機関でも融資が下りない可能性は高いです。まずは、彼らに認めてもらえる事業計画を立てましょう。もし彼らにも聞いてもらえない“箸にも棒にもかからない事業計画”であれば、「正直、無謀なのでは?」、「回収可能性が結構危ないのでは?」という判断基準に使っても良いのかな?と思いますので、この制度を上手く利用して頂ければと思います。

その融資の制度というのは、今説明した通りでありますが、“起業したいと言う人がいます”、“融資制度もあります”、さらにM&Aの場合は事業計画をゼロから作るよりは、既にある(動いている)ビジネスなので計画の制度が上がってくる訳ですので、後は認知度を上げれば皆さんが利用してくれると思います。

みなさんがこのコンテンツを見て、この制度を知って実際に使ってみようとアクションして頂くことが一番大事な事です。

私としては、この制度がキチッとあり、日本政策金融公庫も積極的に融資をしていこうと(もちろん審査はありますが)いうスタンスでいることを皆さんにお伝えしたいと思いました。

93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-