RIZAPの業績悪化は回復しつつあります。IFRS適用のため、少しテクニカルな部分も説明します

2020年6月30日に、RIZAPの業績を確認しておきます。以下の記事はもう1年間以上前のものでした。今回確認するのは、以下の2020年3月期の数値です。

○ライザップ決算短信(2020年3月期)

https://ssl4.eir-parts.net/doc/2928/tdnet/1847488/00.pdf

まだ赤字ではありますが、かなりその赤字幅は減少してきています。営業キャッシュ・フローもプラスになっていますので、1年前よりはかなり改善してきています。

***以下、引用***

***引用、ここまで***

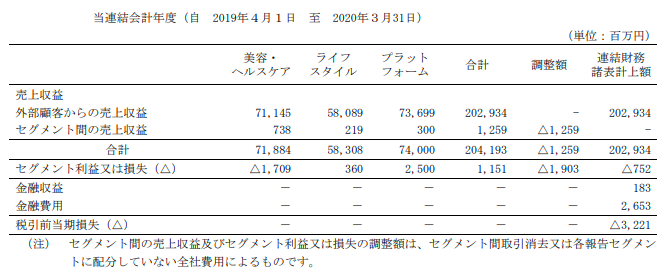

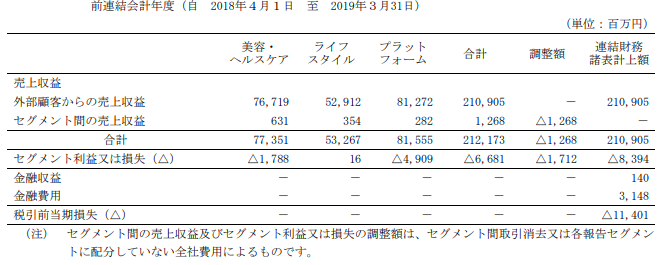

PLはセグメント情報をみておきましょう。RIZAPを含む美容・ヘルスヘア事業はまだ赤字です。RIZAPはIFRS適用会社ですので、減損損失なども営業内になりますので、営業損失要因となります。内情はこの決算短信だけではわかりませんが、営業キャッシュ・フローが改善していることから改善方向に向かっているといえるかもしれません。Gooを中心とするプラットフォーム事業では大幅黒字化しています。実際の、また会計的なリストラが一段落したとみてよいでしょう。あとはRIZAP本業の業績回復が待たれます。

キャッシュ・フローについては先にも述べたとおり営業キャッシュ・フローがプラスに転じており、改善傾向です。手元のキャッシュを減らしていますが、借入返済も進めており=財務キャッシュ・フローのマイナス要因、改善傾向です。

***以下、引用***

***引用、ここまで***

問題はBSです。総資産は1,800億円程度でかわらないのですが、赤字の影響もあり純資産が減少しています。これは当然ですが、流動資産が300億円弱減少、かわりに固定資産が同程度増加、固定負債が200億円程度減少しています。固定資産の増加はIFRS16号の適用による、使用権資産の増加です。これは会計基準の変更によるものですからビジネス的な問題ではありません。

ちなみに使用権資産とは、たとえばRIZAPの店舗を10年間で賃貸していたとします。IFRS16号適用前は、これが資産計上されることはありませんでした。しかし、適用後は10年間使用できる権利をもっており、それに対応する支払義務があるわけなので、これをBSに計上せよというものです。日本基準ではまだ適用されていません。

結果、資産の増加よりも負債の減少が多く、キャッシュ・フローでも見たとおり改善傾向です。あとは本業の回復が業績回復のポイントとなりますが、来客型のビジネスなので、この4−6月、第1四半期の業績はかなり苦しいのではないか、と思います。また更新します。

***以下、引用***

***引用、ここまで***

**以下、2019年5月16日現在の記事**

RIZAPの業績悪化が深刻であると報道されています。赤字転落、借金600億円となると不安にはなるでしょうが、まだ手元のキャッシュも400億円ありますので、よほど金融機関に見放されるような経営をしなければ、すぐに破綻するというような状態ではありません。

子会社の不振が原因となっていますが、赤字に要因はしっかりと見ておくことは必要でしょう。赤字200億円の75億円程度は、撤退を決めている事業からリストラするために引当です。30億円が金融費用です。借入600億円程度にしては高いです。金利の引き下げは現状では難しいでしょうから、借入金の返済が必要です。そして90億円以上が営業損失です。それが一番厳しい点です。

○ライザップ決算短信

https://ssl4.eir-parts.net/doc/2928/tdnet/1708952/00.pdf

***以下、引用***

***引用、ここまで***

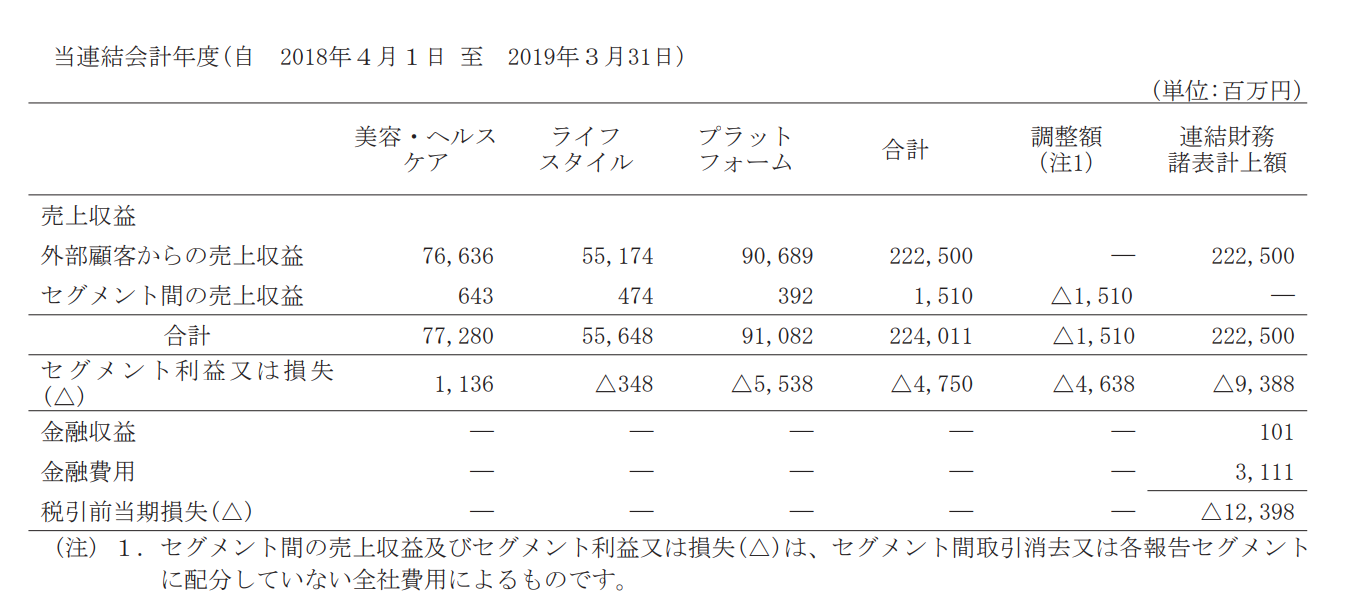

ライザップ事業の利益を投資にまわしているモデルでしたが、本業の営業利益が激減しています。11億円まででていますが、その前の年は60億円以上でています。本業で60億円稼いでいれば600億円の借金も心配ありませんが、11億円になると安心はしていられません。不採算部門の切り捨ては必須でしょうが、資金源である本業の回復が一番大きな課題といってよいはずです。

大原達朗が行うBBT大学での講座ライザップ、純損失193億円に転落 子会社不振:朝日新聞デジタル https://t.co/meEmx8MEq4

— 大原 達朗 Tatsuaki Ohara (@ohhara_cpa) 2019年5月15日

93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-