SDGsはマーケティングにも必須。M&AとSDGsの関係について考え始めてみた

SDGsとは言うまでもなく、Sustainable Development Goalsの略で、

「持続可能な開発目標」

です。

詳しくは、外務省のサイトにもあります。ご存知かと思いますが、参考までにリンクを貼っておきます。

https://www.mofa.go.jp/mofaj/gaiko/oda/sdgs/pdf/sdgs_gaiyou_202103.pdf

SDGsは、機関投資家や国家が騒いでいるだけではなく、消費者がこうしたスタンスを持っている企業でないと取引をしたがらなくなってきており、これに正面から取り組まない企業では、長期的な視点からみてマーケティング的にも必須要件となってきています。

さて、M&A業界で持続可能な開発目標とは、売り手、買い手、アドバイザー、三方良しの状態が継続している状態と言って良いでしょう。

売り手にとってのベネフィットを以下のようにまとめてみます。

1)ビジネスを換金化できる

2)高値で売却できる

買い手にとってのベネフィットは上記と比較して、まとめてみます。

1)時間をかけずに、新規事業とは異なり、一定以上の形となった事業を手に入れることができる

2)1)を成長させることができれば、買い手の収益にも貢献する。

ということは、売り手にとっても買い手にとっても、条件があるはずです。

ここは少し説明が必要なところですが、以下のとおり説明しています。

売り手が事業継続をしていた場合の事業価値<買い手が事業を引き取った場合の事業価値

の場合に、三方よしの構造が成り立つ可能性があります。

したがって、以下の状態、すなわち買い手の経営力が売り手の経営力よりも低い場合には、取引が成り立ちません。

売り手が事業継続をしていた場合の事業価値>買い手が事業を引き取った場合の事業価値

ここで気をつけておかなければならないのは、

売り手が事業継続をしていた場合の事業価値<買い手が事業を引き取った場合の事業価値

と思い込みがちなのは、買い手が売り手の事業をよく知らない場合です。

ビジネスのDDも甘くなり、アップサイドにしか興味が向きません。もちろん、用心深い買い手は、あまりに高いバリュエーションでは手を出しません。しかし、年間にわずか4,000件しか成立しない日本のM&Aでは、業者からの情報だけを頼りにしていると、いつまで立っても買収ができないという事情があります。したがって、高いのはわかっているが、買ってしまう、ということがしばしば起きる可能性があるのです。

買い手が冷静な判断ができればよいのですが、できないケースに冷静なアドバイスをするのが買い手のアドバイザーです。また、上記の算式の「売り手が事業継続をしていた場合の事業価値<買い手が事業を引き取った場合の事業価値」の場合に、買い手が事業を引き取った場合の事業価値を知った場合には、売り手にも伝えないといけません。仲介取引では、この問題も大きいのです。

仲介取引は、理論的にはありえない取引です。実際には、未熟なM&Aアドバイザー(自称も含む)がたくさんいることにより、仲介でないとまとまるはずの取引もまとまらない、という情けない事情があるため、仲介をやらざるを得ないというケースが多々あったことは事実です。しかし、これは持続可能な開発目標ではありえません。

この延長線上として、売り手よりも買い手から報酬を多くとる、というやり方も、個別事情は理解できますが、決して持続可能な開発目標ではありません。

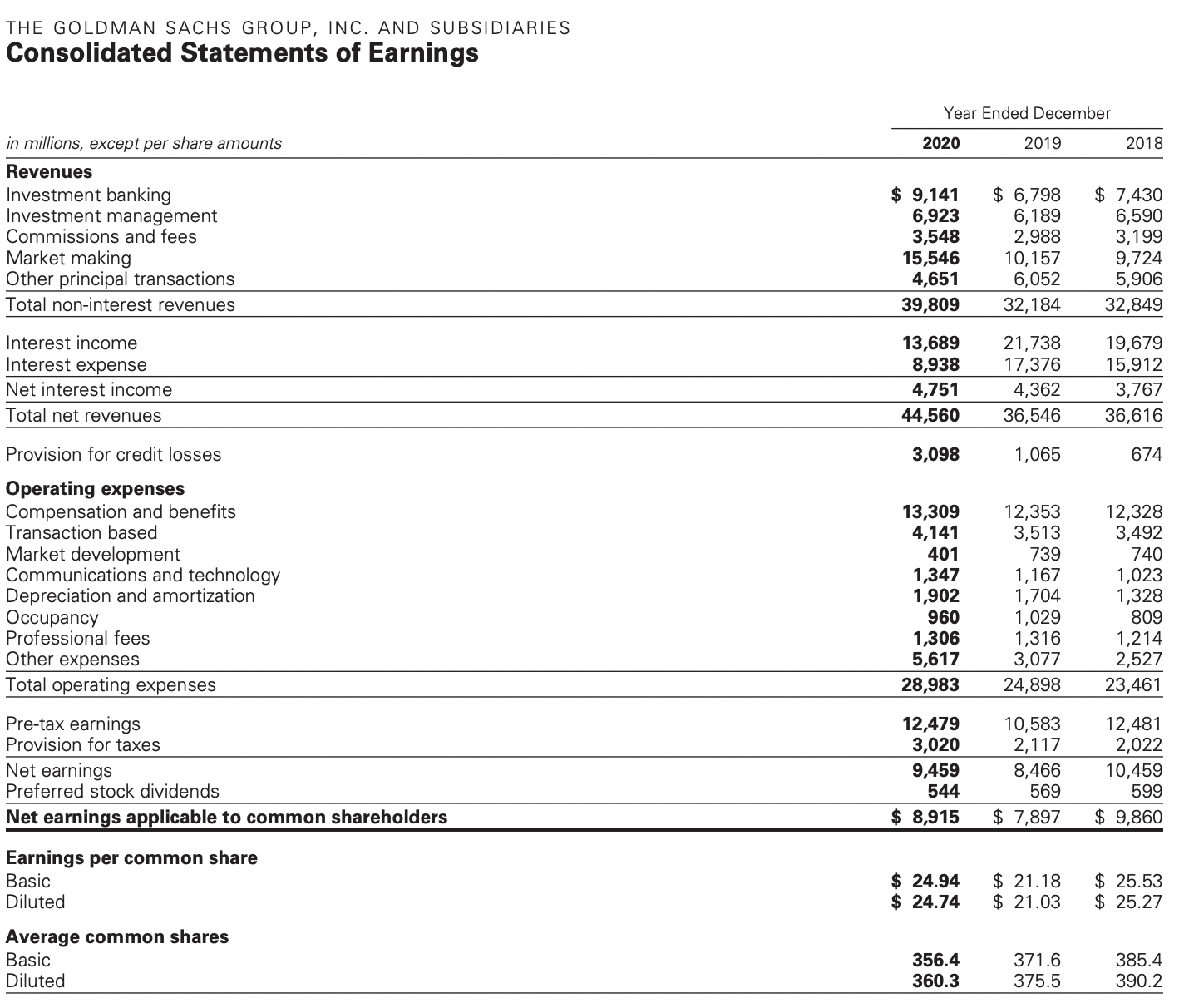

こうした実務上のやむをえない事象については本誌も十分に理解しているつもりですが、だからといってこのまま改善をしないというのはおかしい。やむをえない事象が解消しなければ、解消しないと収益性があがらないはずですが、投資銀行業務、FA業務が明確に進んでいるゴールドマン・サックスの営業利益率が28%程度です(2020年アニュアルレポートより。参考までに以下に引用)。

***以下、引用***

***引用、ここまで***

これよりも高い利益率のビジネスは、やむをえない事情ではない、明確な付加価値の存在を、利用者に納得してもらい続けていただけなければ継続できず、SDGsを達成することができません。当然、マーケティング的にも不利となります。

業界全体の将来を考えるとM&A業界としてもSDGsを徹底的に意識した経営が必須になってきているはずです。

大原達朗が行うBBT大学での講座93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-