経営者が知っておくべき事業譲渡とは?(2018年10月10日改訂版)

今回は、『事業譲渡』に焦点をあてて説明をしていきます。

事業譲渡は、特に小規模M&Aにとって非常に重要なスキームです。理由は、対象事業のリスクを大幅にカットすることができるからです。結果として財務デュー・ディリジェンスも大幅に範囲を狭めることが可能になるからです。これを前提に記事をご覧ください。

**

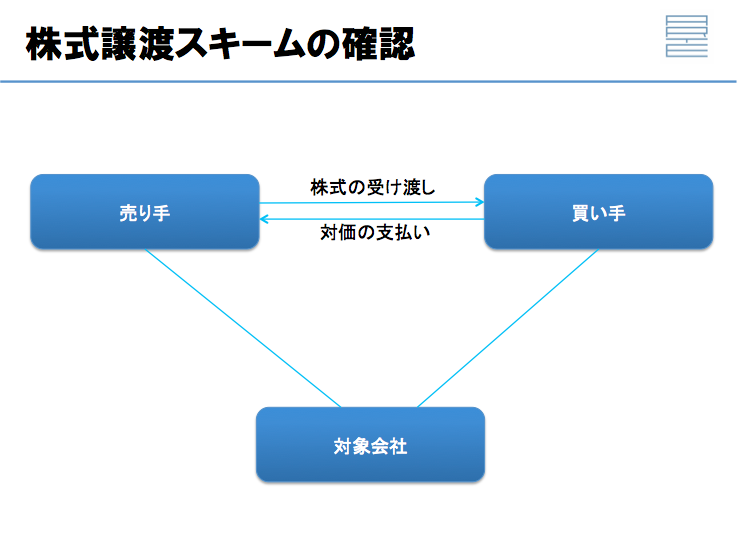

『事業譲渡』の前に、もっともポピュラーなM&Aのスキームである株式譲渡について、確認をしておきたいと思います。株式譲渡については、こちらの記事をご確認ください。

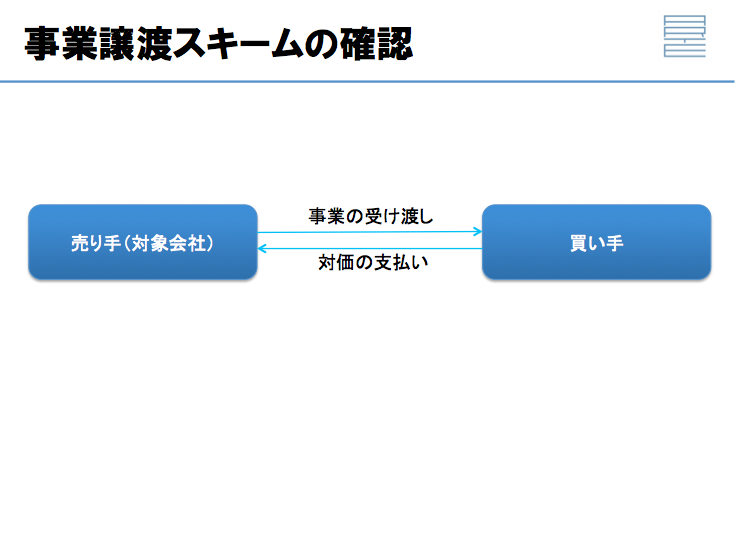

『事業譲渡』この場合、売り手というのは対象会社になります。会社の一部あるいは全部の事業を買い手に買ってもらう形になります。そもそも売り手そのものが株主ではなく会社になります。その事業を受け渡して、買い手はその対価を対象会社(会社そのもの)に払うというのが事業譲渡になります。以下の図を確認してみてください。

新聞などで報道される大型のM&A案件の場合、『事業譲渡』はあまり使われません。『事業譲渡』にはメリットもデメリットもありますが、大企業にとってみると『事業譲渡』のデメリットが大きいので、『事業譲渡』というのはあまり使われません。ただし、大規模でない企業にとってみると、事業譲渡のメリットもかなりあるので、そこを見落とさないようにメリット・デメリットを説明します。

まずデメリットについてですが、事業譲渡をするときに原則として株主総会の特別決議が必要となります。これは上場会社にとってみると株主総会を開くということは、すごくお金と時間がかかる話なので、そう簡単にできることではありません。ただし、大きな会社でなく、いわゆるオーナー会社の場合は、株主総会は殆んど家族会議と同じですので、株をもっている奥さんとかお子さんとかその他親戚など(取引先の一部の方もお持ちの場合もあるかもしれませんが)に話をつけておけば、後は株主総会議事録(株主総会を行ったという事実を紙にちゃんと残しておく必要はあります)を残して置けばそれで済む話なのです。大企業にとっては大きなデメリットですが、そうでない同族企業(オーナー企業)にとってみると、総会決議が必要だというのが大したデメリットにならないといった違いがあります。

2つ目ですが、従業員や取引先が多数の場合、手続が煩雑になります。事業譲渡すると、取引先あるいは従業員の方の契約先が全て相手の会社に代わってしまいます。従業員の方々にはもともとの会社をいったん辞めて、新しい会社に入社し直して頂きます。仮に従業員が1000人いる事業だと、これは大変です。株式譲渡の場合、勤める先が変わりません。株主が代わるだけですので、雇用契約などは基本的に巻き直す必要は無いのですが、事業譲渡の場合、全部雇用契約の巻き直しになります。取引先の場合も基本的に同じです。

取引基本契約なども、全部買い手の名義に変更しないとビジネスを続けることができないので、全部契約の巻き直しになります。

以上のことから、従業員や取引先が多数あるビジネスを売買しようとする時にはあまり向いていないという訳です。しかし、仮に従業員5人、取引先は沢山ありますが、取引基本契約などをしっかりと締結している取引先が10~20社程度の場合は、手続きはそれほど煩雑ではなくなります。これも規模がものすごく大きい企業にとってみるとデメリットは大きいのですが、小さい企業にとってみると、それほどデメリットは大きくないと言えます。

一方、メリットについてですが、一部の事業のみを譲渡対象とすることが可能ということです。例えば3店舗を経営している会社が、今回1店舗のみ売りたい、買いたいといった場合です。こういうニーズは有ります。事業譲渡というのは一部の事業を容易にできるので、これが事業譲渡のメリットです。株式譲渡ではそうはいきません。会社全体の売買をしなければいけないからです。このような点が、事業譲渡の大きなメリットです。

もう一つ、大きなメリットは買手が簿外債務を引き継ぐことが無いこととです。事業譲渡は、特定の事業だけを引き継ぐ契約ですので、帳簿に載っていない簿外債務は引き継ぎません。事業譲渡の契約に簿外債務を引き継ぎますなどと譲渡契約書に書くこともあるはずもないからです。よって、簿外債務を引き継ぐ可能性はゼロとなります。またデュー・デリジェンス(略してDD)のコストもかなり下がります。簿外債務とか帳簿に載っていない物などを洗い出すのがデューデリジェンスで結構コストがかかったり、工数がかかったりしますが、これをかなり抑えることができます。

以上のことから規模が小さい会社の場合、『事業譲渡』はデメリットよりメリットが大きいということが言えます。もう一つオマケで言うと、それほど大きくない・設備があまりないビジネスですが、利益は出ているというケースです。これは飲食店とかサービス業の場合(IT系のサービス業も含む)結構ありますが、儲かっている会社を買おうとすると当然価格は高くなります。しかし、設備は殆んどありません。

売買の対象となっている会社の設備(これは純資産と考えて頂ければ良いと思います)は大したことは無い。つまり純資産はあまりない事業です。でもこれから将来沢山儲かるとのことから、高い金額で買います。この金額の差と言うものがいわゆる『のれん』と言うものなのです。事業譲渡をした場合、税務上の『のれん』が出てきます。この『のれん』と言うのは5年間償却で損金となります。要は、投資した金額が損金になる可能性があります。もちろん全てのケースでそういった損金が出る訳ではないのですが、株式譲渡では税務上損金になるような『のれん』というものは出ません。ただし事業譲渡の場合は条件が整うと、税務上損金となるような『のれん』が出てくるという場合もあります。株式譲渡・事業譲渡をされる場合は、税理士の先生などに相談されるなどして、一度チェックを受けてからスキームを決めてもよいと思います。

事業譲渡があまりメジャー(ポピュラーではない)という理由は、大企業ではデメリットが大きいからです。株主総会を開かなければならないとか、あまりにも膨大なビジネスの売買をすることになるので手続があまりにも煩雑だとかいうことです。言い換えれば、大企業以外ではメリットの方が大きいのです。大企業だったらデメリットであると考えられる総会を開くという工数は大したことではないです。取引先・従業員の数がそれほど多くなければ、簿外債務を引き継がないとかデューデリジェンスのコスト・時間を削減できるというメリットが大きい訳です。M&Aは株式譲渡、というだけでなく『事業譲渡』も一度メリット・デメリットというのも洗い出してもらって、みなさんが行うM&Aは事業譲渡がベターなのか株式譲渡がベターなのかを考えて頂きたいと思います。

大原達朗が行うBBT大学での講座93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-