アーンアウトというM&A手法の買い手・売り手双方から見たメリット、デメリット

(一部、ビデオ内のスライドに誤植がありますが、以下の記事中では修正をしてあります。ご了承のうえ、ご覧ください。)

こんにちは。

今日は「アーンアウト」について説明をしていきたいと思います。

まず、定義ですが、アーンアウトとは企業買収を分割払いで実施することです。

基本的にM&Aというのは一括払いが原則です。

M&Aというのはいろいろな見方がありますけれども、買う立場からすると将来のキャッシュフローをはじめにまとめて一括払いをしておいて、その一括払いをしておいたものよりも結果的に儲かれば、そのM&Aは財務的には成功だということになります。よくM&Aは時間をお金で買うというふうに表現されることもありますけれども、時間をお金で買っているわけなので、分割払いというのはあまり馴染みがないのです。M&Aというのは非常に将来不確実性の高いものです。一部については分割払いで、一定の基準をクリアした場合、例えば、今営業利益が1億円のものが3年後に5億円になった場合には、上乗せでいくら払いましょうとか、そういう条件をつけることがあって、結果的に分割払いになるというようなケースも「アーンアウト」というふうに言います。

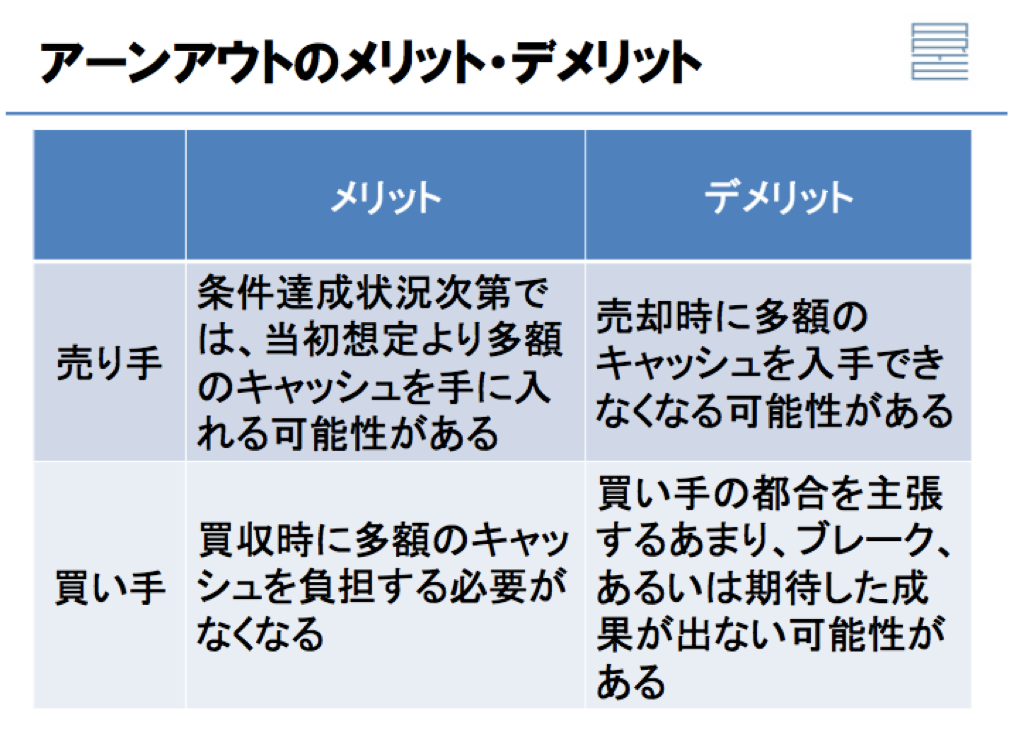

「アーンアウト」のメリットとデメリットをまとめておきます。

売り手と買い手によって異なります。

売り手にとってのメリットは、M&Aは基本一括払いですので、売った後にその会社がものすごく儲かってしまった場合でも、追加でいくら下さいとは言えないわけです。ただし、このアーンアウト条項というのがあると、基本的には売った後に、売り手の方も何かの形で経営に関与するということが前提になりますけれども、経営に関与して結果を出せばさらにキャッシュを手にすることができるというメリットがあります。ただ売った後も売り手が経営に関与する関係が続いていくということが前提です。

一方、デメリットとしては、売った時に多額のキャッシュを手に入れることができなくなってくるという可能性があります。一括払いを受けられないわけですので、当然の如く、売却した時に取れるキャッシュというのはある程度少なくなってくる。しかし、メリットとして結果うまくいけば、より多くのキャッシュを取ることができるということが言えます。

アーンアウトは買い手にとって比較的有利だと思っています。というのは、M&Aはやってみなければ分からないというところが正直あります。ですから、はじめにある程度手堅いところで、これくらいは回収できるだろうというような資金を出しておいて、一緒に経営をしていって、結果が出たらボーナス的な支払い方として売り手に追加のお金を出していく。こういうメリットが買い手にあります。

なので、このアーンアウトというのは、極めてリスクが高いM&Aの取引に使われることが多いと思います。例えば、ITベンチャー。非常にポテンシャルは高い。うまくいけばとんでもなく化ける可能性はあるけれども、化けなければ全く収益を生まないと。こういう可能性も十分にあります。ですから、とりあえず手付金的なイメージで、1億なのか2億なのか、いったん資金を出しておいて、2年3年一緒に経営をして行って、結果がうまく出ればいくら追加でお金を払いましょうと。こういうようなケースで使われることが多いのではないかと思います。ですから今後、日本のM&Aでリスクの高い、もしかしたら化けるかもしれないというようなM&Aの案件が増えてきた場合には、このアーンアウト条項というのが使われるケースが想定されるべきじゃないかと思います。そして、どちらかと言うと、買い手にとって都合のいいやり方ですので、あんまり買い手が都合のいいことばかり主張してしまうと破談になってしまうとか、期待した成果が出なくなってしまうという可能性があります。

アーンアウトに限らないのですが、企業買収の対価を分割払いすると言っても、はじめにまとまったお金は売り手に払っちゃうわけですよね。一旦まとまったお金を手にしてしまうと、普通の売り手、すなわち創業経営者というのは緊張が緩みます。今までは完全に100%リスクを背負っているオーナー社長だったのが、一部分サラリーマン社長になってしまうような部分もあるので、リスクをなかなか取らない。で、今まで完全に自分事としてやっていた経営への参加の仕方というのが少し勤め人とか、サラリーマン的になってしまうというリスクも買い手にとってはあると思います。なので、今まであまりアーンアウトというのは日本で使われていないんですよね。

少し事例を見てみます。

最近の例でいくと、これは2016年7月ですが、STマイクロコレクトロニクスがオーストリアの会社を買収しています。この時アーンアウトの手法を使っていますが、この事例でも一括金で払った買収金額というのは7,700万ドル。当時のレートで言うと、約79億円です。アーンアウトとしてその先うまくいったとしたら払いますよ、というふうに言っている金額が3,700万ドル。実際としては、1,300万ドルぐらいを結果的に将来払うんじゃないかなというふうに想定しているので、だいたい一括でキャッシュとして払った4分の1とか3分の1ぐらいをリザーブしておいて、お互いに経営してうまくいったら後日払いましょうということになっていますので、このアーンアウトの部分がメインというよりは、買収した後に一緒に経営をしていくという意味でいうと、売り手にインセンティブを与えなければいけないので、業績達成のボーナスというイメージで使われることが多いのかなと思います。ゆえに、アーンアウトの部分があまり大きいと、一括ではあまりもらえないのだけれども、うまくいったらこれだけ払うよ、というような条項になっている場合には、売り手が本当にそんなことができるのか、あと支配権を手放してまでこのアーンアウト条項を盛り込んだ買収に応じる必要が本当にあるのかというのは、冷静になって判断をしていただければなと思います。

本日の説明は、以上になります。

大原達朗が行うBBT大学での講座93%が満足と回答したファイナンスドリブンキャンプ

本講座では、短期間でCFO(最高財務責任者)への第1歩を踏み出すことを目指します。大量の決算書に触れ、大量にアウトプットし、大量のフィードバックを通してファイナンスという武器を手に入れられます。ブログでは話せない「ライブ講義」も充実しています。まずは無料説明会を受講してみて下さい。

本誌について

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。

| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

ファイナンスドリブンキャンプ

生成AIキャンプ

大原達朗の経営リテラシー-自ら考え、行動しよう-