M&Aの流れとコスト

今日は、”M&Aの流れとコスト“というテーマです。

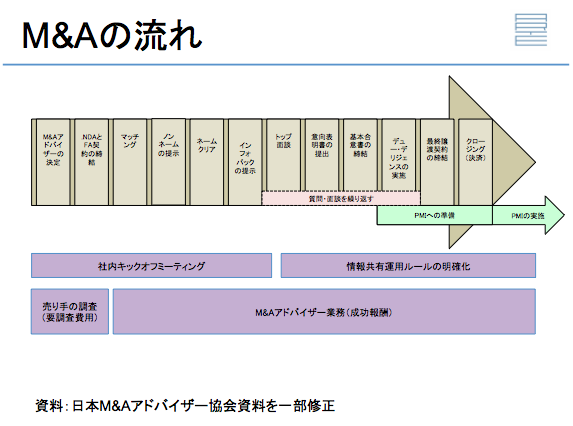

まず初めに、M&A全体の流れについて説明します。

詳細については後程説明いたしますが、M&Aの仲介マッチングサービスというのは、成功報酬のパターンが多いです。成功報酬というのはどういうことかいうと、要するに“売れました”・“買いました“と、お金の決済が済みましたといった段階で、M&Aアドバイザーはサービスフィーを頂く(料金を請求する)といったやり方です。

M&Aというのは、事業承継にとって1つの重要な選択肢になっています。ありがたいことに当社でも、事業承継のご相談を沢山頂いております。

事業承継の場合は長年ビジネスをしており、かつ中小企業全体のことで言うと景気動向というのは良くないので、ある程度は“業績が悪化している”、“業績が下降している”事にご苦労されている経営者の方が多い状況です。

そのような状況の中、会社や事業を売りに出す時に、買い手に良い条件で売るためには売り手はある程度準備をしておく必要があります。言ってみれば、これが ”M&Aの導入のコンサルティング” のようなものです。

このような“コンサルティング”が無くても買い取っていただける会社もあると思いますし、コンサルティングが無くても買い取ってもらえるが”条件が悪い”(極端な話、タダでもっていってもらいたい)という状況であれば良いかもしれません。

しかしながら長年ビジネスをしてきた会社(手塩にかけた会社)を“タダで引き取ってもらう”というのは、売り手にとって忍びないものがあると思います。

最近は特に、売り手としては“売りやすい”、買い手としては“買いやすい”状況にしておくところが、非常に重要だと感じております。

弊社は、この部分では事前にご相談・ご了承頂いた上で、M&Aの案件化をする際にコンサルティングをさせて頂くといったサービスも始めております。勿論これは、お客様に決めて頂いております。

1.まず最初に

初めにアドバイザーを決定するというフェーズがあるのですが、アドバイザーが決定した直後に「どういう先(買い手候補)に、どのように打診していくか?」ということを相談させていただきます。

特に売り手にとって良い条件で売却しようと考えると、“売った後に何をする(できる)のか?”ということをよく考えておく必要があります。

例えば、これまでの延長線だけでビジネスをしていると「過去五年間業績は右肩下がりです」といった会社は、「当然、将来も右肩下がりになるでしょう」となります。そうなると買い手候補は「それならば、それほど良い条件は出せません」となってしまう訳です。

大事なことの1つは、“右肩さがりの業績を少しでも良いから、右肩上がりの状態にする”という事です。売り手は経営を最後まで諦めずに、コスト削減でもなんでもかまわないので、売上と利益を上向きにします。

それに加えて、既存のビジネス(事業)の延長戦上だけではなく、M&Aという大事な機会によって得られる、コンテンツ・人材・取引先などといったものをベースに、買い手の会社が“どのようなビジネス展開をできるのか?”という点について、売り手が“絵をかくこと”がとても重要となります。

この“絵をかく”という仕事は、買い手側の経営企画の担当者が基本的には行うべき仕事だと思いますが、正直な話なかなか難しいと私は思います。

例えば、突然弊社のような業者から持ち込まれた会社(事業)について、「うちの会社(買い手)がこの会社(売り手)を買った場合、どのような絵をかけるのか?」というのは非常に難題です。このような作業を経営企画の担当者の方に、投げつけられても難しいと思います。

先ほど説明させて頂きましたが、我々は“導入部分で様々なコンサルティング”をさせて頂きます。 買い手が買った会社を「どうやって利用して、将来の売上・収益の増加につなげていくか?」といったところを、一緒に考えて提案書を作成し弊社は営業を掛けていくといった流れを想定しています。ただし、このようなサービスをしなくても良い案件の場合は、当然このようなことを行わずに早めに売却をするということで、弊社は動きますが、ケースバイケースでお客様のニーズに合わせて、できる限り良い条件で買い取って頂けるように、工夫を積み重ねているところです。

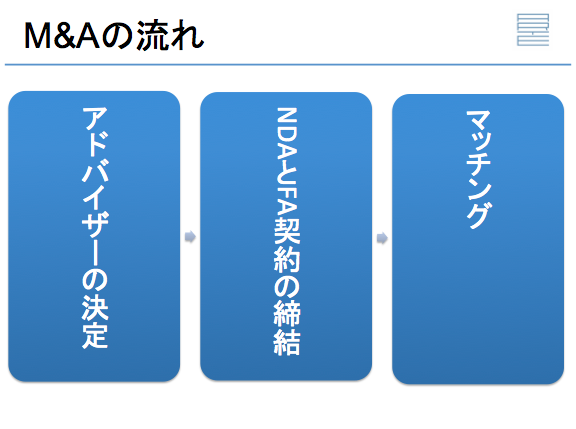

2.アドバイザーの決定

M&Aの流れの中で第1ステップとして“アドバイザーの決定”について説明します。

私はM&Aアドバイザーという業者(人)を、付けてもらった方が良いと思います。

もちろんM&Aアドバイザー無しで、M&Aをすることも可能ですが、1つはM&Aアドバイザーを付けないと、経営者の方が”M&Aの交渉・調整に掛かりっきり“になってしまうので、業績を落とす大きな要因になってしまう事が有ります。

業績を落とすと、買い手は心配になってきてします。直近で「売上・利益が落ちています」といった決算を見ると、買い手としたら心配になります。

買い手は「このまま、業績が下がり続けたらどうしよう?」とリスクに非常に敏感ですので、売り手の経営者は出来る限り、現状の業務に集中をして頂きたいと思います。

またM&Aアドバイザーというのは、第三者的な立場で物事を見ることができるので、細かい交渉事(特に、価格面の交渉)などをしている時に、当事者同士(売り手・買い手)だけでの交渉となると、かなり感情的になってしまい、一言“不用意な発言”によって、その取引がブレーク(交渉決裂)してしまうという事も十分に可能性があります。

そのような様々点から、M&Aアドバイザーを選択(利用)して頂きたいと思っております。

弊社の場合は、先ほど申し上げたスタンスでアドバイザーとして進めて参りますが、これはお客様のニーズと提供しているサービスが“合う・合わない”という場合もありますので、可能ならば複数のM&Aアドバイザーに会って頂き、皆様のご要望を伝えて頂き「このアドバイザーは信用できる会社(人間)なのか?」また「自分たちのニーズに合っているか?サービスを提供してくれるのか?」という点を見極めて、M&Aアドバイザーを選んで頂けると良いと思います。

3.NDAとFA契約の締結

次のステップの説明です。“NDAとFA契約の締結”についてです。

NDAとはNon-disclosure agreementの略で、秘密保持契約のことです。

秘密保持契約と言いますと長いので、略してNDAとかCA(Confidentiality Agreement)などと言います。

FA契約は、financial advisory契約の略で、これはM&Aのアドバイザー契約です。これも長いのでFAと略すケースが多いです。

秘密保持契約はM&Aを行おうと思ったら必須となります。みなさんの会社の情報を秘密保持契約無しでアドバイザーに提供した場合、M&Aアドバイザーが誰かにそのことをしゃべってしまったとしても秘密保持契約が無ければ、M&Aアドバイザーは“何の責任も負いません”。

ですので、必ずNDAを事前に結ぶようにしてください。もし、この秘密保持契約をないがしろにするアドバイザーがいたとしたら、それはとても危険です。要は“お客様の情報を漏らします”と言っているようなものですので、その点には十分に注意して頂ければと思います。

M&Aのサービスを行っている会社の中には、弁護士の先生や会計士・税理士の先生が経営している会社もあります。弁護士・会計士・弁護士などの先生は各々の業法(弁護士法、公認会計士法、税理士法など)の中で、秘密保持義務が有りますので、彼らとであれば事前にNDAの締結が無くても、相談し易いといったこともあると思います。

いずれにしても、組織(会社)とは、キチンと秘密保持契約を締結して頂きたいと思います。

FA契約はアドバイザーの契約ですから、“彼ら(M&Aアドバイザー)が何をどのようにやっていくのか?”といった内容が当然記載されていますし、“報酬についてはどのようにするのか?”ということが取り決められています。ですので、初めにそのサービスや契約の内容を納得して頂いた上で、早めに契約を締結して頂きたいと思います。

4.マッチング

これで前段階が終了となり、実際のマッチングが始まります。売り手であれば、「希望に合うような買い手がどこにいるのか?」と、買い手であれば「買い希望に沿うような企業がどこにあるのか?」ということを、アドバイザーが中心となって行っていきます。

経験の長いアドバイザーであれば、売り希望についても買い希望についても、それなりのストックが有りますので、何件か何十件か業者によっては何百件か打診できる先があると思います。

もちろんその中で成約してしまえば良いのですが、必ずしもそうでない場合もあります。今まではアドバイザーとしてコンタクトを取っていないが「みなさんの企業(事業)であれば興味をもってもらえるのではないか?」という企業に新たにアプローチをしていくといったことも、当然必要となってきます。

そのような場合には、皆さんにご協力して頂き「同業また異業種であっても興味を持ちそうな企業はどのような所があるのか?」また、業種については「みなさんの会社のどういう所を彼ら(買い手)の将来に繋げていくのか?」といった事に関して、皆さんにご協力を頂きます。

特にこのところ買い手は、”新規のビジネスをしようとしていてM&Aを利用したい“というケースが目立ってきています。

新規のビジネスを始める場合、M&Aというのは非常に有効ではあるのですが、なかなか経営するのは大変なことが有ります。

今まで全く経験の無いビジネスをするわけですので、「引き継いだ後にどのように経営をしていくのか?」という事を考えていかなければならない訳です。

これは一般的な話ですが新規事業を始めたいという会社が、M&A(買収をする)という場合は、現在の経営者にしばらく残ってもらいたいというケースが多いです。(引き継ぎの部分を含めて)

そうなると、事業承継を考えてられるようなオーナーさんの場合は、早めに動いておく必要があります。「あと1年で退職したいのだが、これから売却先を探したいんだよね」と言われ、半年で見つかる可能性もあります。しかし、契約を締結する際に買い手より「できれば、2年から3年は経営を続けてほしい」と言われる可能性は十分にあります。

買い手の立場になってみると、売り手の方も買い手の気持ちが分かると思います。もし、うちの会社を同業で無いのにもかかわらず買収しようと考えたら、やはり“社長に残ってもらいたい”と思うのではないでしょうか。

そのようなリクエストに応えるためにも、売り手はできるかぎり早い段階で行動を起こして頂いた方が良いと思います。実際に非常に良い案件であったとしても、売却が決まるまでに1年以上かかってしまうという事は、弊社でよくあります。

これは弊社だけでは無くて、同業他社でも良く聞く話です。こればっかりは相性ですので、あっという間に決まってしまう場合もありますし、マッチングが思ったほど上手くいかずに時間が掛かってしまう場合もあります。これを防ぐため(対応するため)には、売り手に早めに具体的なアクションを起こしてもらうことをお奨めしたいと思います。

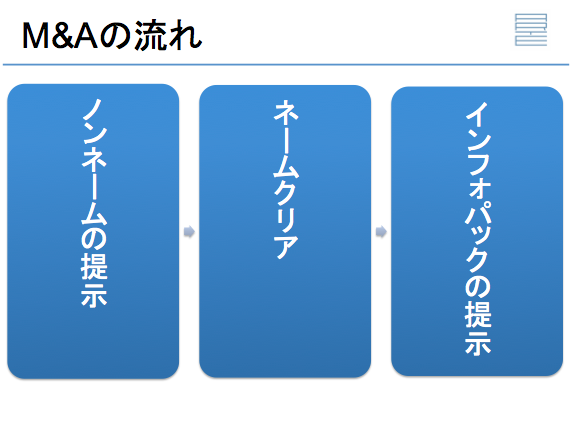

5.ノンネームの提示

つづいて“ノンネーム(ノンネームシート)の提示”について説明します。

ノンネームシートとは、M&A業界特有の用語でありますが“具体的な会社名が分からないけれども、M&Aの概要が分かる”シートのことです。例えば“製造業・東京都にあり・売上がだいたいこれぐらい・売却理由は事業承継・売却希望価格は1億円”などです。

要は、このノンネームシート1枚を見れば、うち(買い手)にとって、この売り(買い)案件に興味が有るかどうかの判断ができるようなシートです。

このノンネームシートは可能ならば、広く様々な方に配布したいので「M&Aで売却をうちの会社は考えている」という事が分からないように作らないといけないのです。

つまり会社名が分からなければ、どこの会社が何をしようとしているか分からないわけですので、そのような工夫が必要となります。

ノンネームシートを見て「この案件興味有ります。是非具体的な情報が欲しい」という段階に進んでくると、今度はネームクリアという作業が有ります。

ネームクリアというのは、詳細の情報を相手方(買い手)に伝える前に、売り手に対してM&Aアドバイザーが売り手に「A社という会社が有ります。ノンネームシートを見て是非具体的に検討したい。ついては詳細な情報が欲しいと言っています。情報の開示をしますがよろしいですか?」と確認を取ることです。

この作業をする理由は、売り手の方は色々な事情をお持ちだからです。例えば「当面の間は売却先(候補)として同業は避けてもらいたい。異業種で買ってもらえる先があるのであれば、そちらに買ってもらいたい」といった要望もあると思います。

同業に情報を流すとういうことは、「あの会社売りに出てる」と競争相手に知られることになりますので、“初めは同業は避けたい“と考える経営者の方が多い訳です。これは間違った判断では無いと私も思っております。

我々(M&Aアドバイザー)は同業だと思ってはいなかったが、お客様(売り手)からしてみれば「この会社(買い手候補)、実は同じ事業をしていてよく知っています」という事も有りえます。売り手から「同業に情報を出さないでくれ」と言われているのにもかかわらず、持っている情報量の違いによって、危うくM&Aアドバイザーが同業へ情報を出してしまうといった可能性も有りえるのです。

あるいは個人的な関係が有って、「この会社には詳細な情報は流したくない」といった場合もあると思います。例えば、“学生時代に仲が悪い方が社長をしていた”といった場合は良くないですよね。

また、“社長が奥さんと友達だった”とか“奥さんを経由して情報が洩れてしまう場合がある”など可能性があると思います。

このような事は、M&Aアドバイザーだけでは判断できない訳です。そのため売り手の方に1つ1つ(1社1社)確認をするといった作業を行っていきます。これがネームクリアです。

6.インフォパックの提示

ネームクリアが終わると“インフォパック(インフォメーションパッケージの略)の提示”となります。要はノンネームでは無く“詳細情報をまとめた資料”を提示して、買い手候補の方に検討して頂くことです。

このインフォパックの内容に、我々が導入の際にコンサルティングをさせて頂いた結果を反映させて頂き、買い手がこの会社を買ったとしたら「この先、このような伸びしろがあります」とか、あるいは「さらに新しい事業に進んで(参入)していけます」といった提案を含めて、買い手候補に資料を提供することを弊社では始めています。

このようなことをすることによって皆さんの会社を買って、その延長上で経営をするだけではなく、新規事業を買ってさらにそれに上乗せする形で“新規事業が生み出す新規事業”というような倍々ゲームでビジネスをしていくといった絵を買い手の経営企画担当者は書きやすくなります。

M&Aの案件というのは、案件自体はかなり増えてきていますので、その中で特に「この案件は魅力があるよね」というように、買い手に思われるような提案を我々M&Aアドバイザーは買い手候補に提案をしたいと思っております。

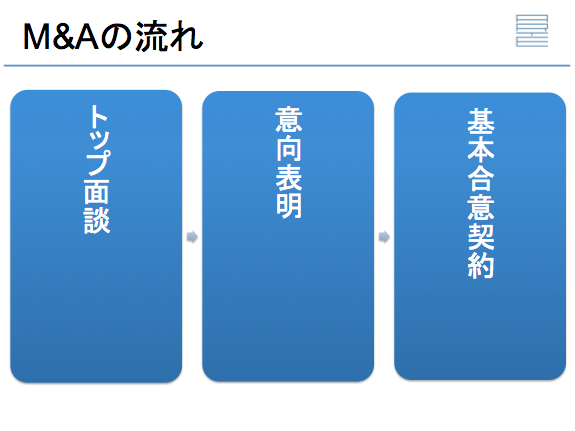

7.トップ面談

インフォメーションパッケージに加えて、様々な詳細な情報・資料のやり取りが続いていきます。そのような中で、「この案件は本格的に交渉していこう。前向きに交渉を進めていこう」という合意が取れた段階で、トップ面談を行います。

中小企業を相手として言えば、オーナー経営者同士での面談をして頂くといった流れを我々は取っております。

この段階で、お互いの考え方や人間性・フィーリングを見て頂いて“問題無い”という確認を早い段階でしておかないと、この先に詳細な情報のやり取りや調査をしなければならないので、後の作業が無駄な労力になってしまうことを防ぐために行います。

データ上であれば、「うち(買い手)とそちら(売り手)の売買は全く問題は無いから是非やっていきましょう」となっていたとしても、最終的にトップ同士の面談で「どうしてもあの人(相手)が気に食わない」という事であれば、その交渉はやはり破談になります。

特に事業承継の案件となると、売り手には長年経営をされてきて親しいお客様もいらっしゃると思いますし、従業員の方また取引先を買い手候補に預ける(任せる)ことにもなる訳です。そのため“人間性が全く信用できない”また“フィーリングが全く合わない方”への譲渡というのは、やはり難しいとなります。そのような事が起こらないように、早めに確認をするというのが、この段階でトップ面談をする趣旨です。

8.意向表明

トップ面談を経てさらに情報のやり取りは進みますが、買い手より「是非、この案件は前向きに進めさせてもらいたい」という意図が確定したら、意向表明という物を出すケースが有ります。この意向表明は必ずしも出さなければならないという訳ではありません。

どのようなものかというと、イメージで言うと簡単に言えばラブレターです。

「できれば、結婚させて欲しい。条件としてはこういうことです」また、どういうことを書くのかというと「お話しを頂いた譲渡の案件について、是非受けさして頂きたい。

例えばスキームは株式譲渡。株式100%を10億円で買い取りたい」などといった買収の基本的条件というのを出して、売り手に送付するといったことです。

まさにラブレターであり、買い手から売り手への片道切符な訳です。自分達が考えている意向を表明しますという物ですので、必ずしも出さなくても良いものですが、普通は意向表明を売り手に出します。このことによって今までは口頭でやり取りをしていたものが、正式な文章によって申し入れをするという事になりますので、よりキッチリと段階を踏んで次のステップに進んでいくことができます。

9.基本合意

買い手が意向表明を出した後にも、条件面での交渉や必要であれば追加の調査などのプロセスを踏んでいきます。

次にお互いにこの条件であればこのM&Aを進めて参りましょうといった“基本的な条件についてOKが取れた”という場合には、“基本合意契約”というものを結びます。

これは、この先まだM&Aは確定してはいないが、売り手・買い手の双方で「この条件であれば基本的にM&Aを進めて参りましょう」というものです。

但しこの段階では100%の情報の交換というのは出来ていないので、「これから100%に向けて情報のやり取りをしていきましょう。」といった内容も含まれています。

勿論、その調査のプロセスで問題が有ったら、破談になることもありますし、現在出ている条件(要望)が変更されることもあります。

今回の基本合意に関しては、売り手と買い手がお互いにサインをして契約を結ぶ形になります。この基本合意を締結しますと、売り手と買い手の間で合意は取れているという状態ですが、まだお互いにやり取りをしている情報の詳細の調査を行っておりません。

M&Aの交渉というのは、相手が決まったら比較的短期間に行いたいものです。交渉を1年・

2年・3年などと続けていると、前提が変わってしまいます。例えば“売り手の業績がもっともっと上がって行ってしまった。”ということもあります。そしたら売り手は、「売らなくて良い」と思ってしまう事もあります。あるいは売るとしても、「もともと10億円で売ろうとしていたけど、こんなに儲かるのなら100億円でないと売りたくない」と言われたら、買い手も買えなくなってしまいます。「10億なら」と予算を取って考えていたため前提が変わってしまい買えなくなってしまいます。逆に業績が悪くなってしまうと、今度は買い手が“及び腰”になってしまうこともあります。このようなことも有りえますので、交渉自体は出来るだけ短期にすべきです。

かなり交渉が進んでいたとしても、デューディリジェンスで大きな問題が発生した場合には、やっぱり破談になることもあります。交渉がデューディリジェンスを含めて6ヶ月かかってしまいました。後はデューディリジェンスが済めばと思っていたが、そこで問題が発生して破談になってしまいました。そのような場合は、またゼロからやり直さなければならない訳ですので、また時間が掛かります。

10.デューディリジェンス

デューディリジェンスについてですが、情報のやり取りを短期間でするために暗黙の了解が有ります。基本合意を結ぶまでに情報・資料のやり取りをしていますが、この情報・資料は“基本的には正しい”という事を前提に交渉をして条件の設定をしています。

ただし、最終的にお金を払う会社の売買(事業の売買)をしようとする際には、そのままの前提で済ませる訳にはいかないので、精査をしなければいけない訳です。

「今までやり取りしてきた情報というのは本当に正しいのか?」或いは「漏らしている(漏れている)リスクというものは無いか?」などといったチェックを入れなければならないのです。それがこのデューディリジェンスというプロセスなのです。

そのため、弁護士や会計士など専門家に依頼をして、法務に関するリスク(法務に関する情報の正確性に問題が無いか?)といったチェックをしたり、財務に関する問題点が無いのか?といったチェックをしたり、あるいは実際に買い手の方が買収後に経営をする方々がビジネスそのものを見て、「ビジネスのやり方や流れに問題が無いのか?」とチェックを入れるのも、このデューディリジェンスの中に含まれています。

11.最終譲渡契約

デューディリジェンスが終わった後に、普通は“何かしらの問題点やリスク”が出てくることが多いです。

最終譲渡契約を結ぶ際に、リスクが1つ2つ出てきました。そのリスク・問題があまりにも大きい場合は、残念ながら破談になってしまう可能性ももちろんあります。

ただし問題はあるが、例えば「知らない負債が3000万円有りました」という場合、10億円で買収(購入)しようとしていた案件を「3000万円引けば十分良いではないか?」となることもあります。

このようにPLに計上しておかなければならない費用が見つかりました。といった事であれば、売買金額を調整することによってクリアできてしまう問題も有りえます。

そのような事象であれば、デューディリジェンスの結果を踏まえて、改めて最終的にどのような条件で契約をするのかという事を売り手と買い手の間で詰めていきます。それが完全に詰まった状態で、最終譲渡契約というものが締結されます。

12.クロージング

基本的には、これで終わりなのですが、クロージング(決裁)までに、言い換えれば実際に会社(事業)の譲渡が完了してお金の支払がされるまでには、普通は間(期間)が有ります。例えば、分かりやすい例で言うと“国や自治体などに許認可が必要なM&A”があったとします。

ある事業を買いました。運営会社が変わることによって“新たに許認可を取り直さなければならない”とか、取引先と契約を結び直さなければならないといったケースは、多々存在します。

この場合、実際に国や自治体などに許認可の申請をしてみないと分からない、取引先に話してみないと分からない訳です。

しかし、M&Aをするということが決まってなければ、仮の状態で監督官庁に言っても彼らは困ってしまいます。取引先に仮の条件で言っても、困ることは無いかもしれないが「多分大丈夫です」「多分ダメです」とかといったことになってしまいます。

そのため、一旦契約はします。但し契約する条件として「想定されている許認可は認められること」とか「取引先AからDまで4社に対しては、従前の契約条件そのままで取引が継続できること」などといった前提条件を記載します。その後、契約をした後に最終的に問題が無ければ、契約を履行して対価の支払いをするといったことをします。

最近の例(2015年4月)で言うと、東京エレクトロンとアメリカのアプライドマテリアルズが経営統合することが破談になっています。彼らは最終譲渡契約まで締結していました。しかしながら、半導体の製造装置を作るというビジネスにおいて、東京エレクトロンとアプライドマテリアルズが合併するとアメリカ(シェア)のシェアの大半を占めてしまいます。このことをアメリカの司法当局が“認める”・“認めない”ということが、おそらくクロージングの前提条件の1つに最終譲渡契約になっていた。しかしながらそれが認められなかったので、契約はしたが決済をする条件が認められなかった。そのためクロージングを迎えることができずに、破談になってしまったのです。

このようにM&Aの場合は、どうしても全ての作業をおこなって、申請をしてみて、取引先と交渉をしてみてからでないと分からないケースもありますので、契約をしてからクロージングの前提条件というのを入れて、全て終わったら実際の譲渡・対価の決済といったプロセスに入っていくという点がM&Aの特徴です。

M&Aの全体のながれとしてはだいたい以上のようなことで、このような流れで進んでいきます。

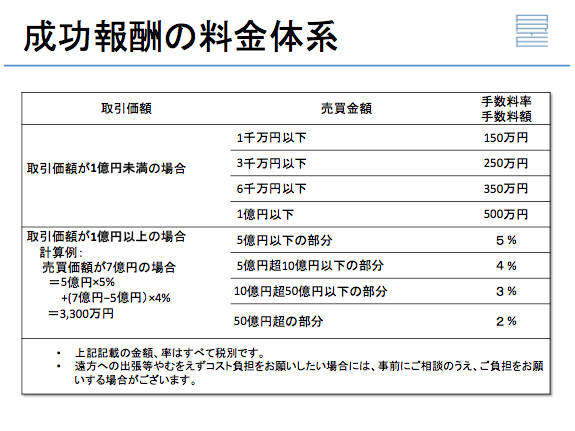

13.成功報酬の料金体系について

M&Aアドバイザー会社に支払う成功報酬は、“実際にいくらで売買されたのか?”といった金額によって以下のように計算します。

5億円以下の部分 その金額の5%。

5億円超10億円以下の部分 その金額の4%

10億円超50億円以下の部分 その金額の3%

50億円超の部分 その金額の2%

このように料率が決まっていますが、これはレーマン方式と言われていてM&Aの仲介サービス会社の中ではスタンダードな料金体系です。

ほとんどのM&A仲介会社は、この方法を取っています。

ただし弊社の場合、小さい案件(取引の金額が小さい)のM&Aについても、積極的に扱っていきたいと思っているため、1億円以下の場合には手数料の率(金額)を変えております。

なぜならば1000万円で5%となりますと50万円、“成功報酬で50万円”では弊社としましては非常に厳しいため、申し訳ないのですが以下のようにさせて頂いています。

1000万円以下は150万円

1000万円超から3000万円以下は250万円

3000万円超から6000万円以下は350万円

6000万円超から1億円以下は500万円

1億円以下については、レーマン方式と違い弊社独自の料金体系を説明させて頂いております。多くのM&A仲介会社はこのような料金体系で行っております。

以上が、M&Aの流れと報酬についての説明でした。

本誌は、M&Aを売り手、買い手、アドバイザーが三方良し、となるのが当たり前の世界の実現を目指しています。そのためには当事者が正しい情報を得て、安心して相談のできる場が必要です。その実現に向けて本誌は、日本M&Aアドバイザー協会で、以下のサービスやセミナーを提供しております。| M&A仲介・アドバイザーを事業としたい方・既にされている方へ | |||

|---|---|---|---|

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| JMAA認定M&Aアドイザー資格取得およびJMAA会員に入会 | ・資格詳細とお申し込み | 入会金33,000円 月会費11,000円(1年分一括払) | - |

| 案件サポート制度 | JMAA会員が初めてM&Aアドバイザリー業務に取り組む場合、あるいはすでに何度かアドバイザリー業務に経験があっても、難易度が高い案件の場合のための、JMAA協会が会員に伴走して案件成約に向けて協力する制度です。 お申し込みは当協会ご入会後にお知らせします。 | JMAA正会員の関与する対象案件の成功報酬の50% | - |

| 買収を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 買い手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 追加相談サービス 33,000円/1時間 | 1時間〜 |

| 売却を検討されている企業団体様へ | |||

| セミナー・サービス名 | 詳細 | 金額 | 時間 |

| 誰にでもわかるM&A入門セミナー | ・会場開催の詳細とお申込み ・オンライン講座の視聴 |

無料 | 2時間 |

| M&A実務スキル養成講座 | ・会場開催の詳細とお申込み ・オンライン開催の詳細とお申込み ・M&A実務スキルの詳細 |

198,000円 | 2日間 |

| 売り手様向けセカンドオピニオンサービス | ・M&Aセカンドオピニオンサービスの詳細 | 33,000円 | 1時間〜 |

M&A実務を体系的に学びたい方は、M&A実務スキル養成講座

メルマガ登録はこちら

大原達朗の経営リテラシー-自ら考え、行動しよう-